Thrive Capital

Founded Year

2010Stage

Angel | AliveTotal Raised

$175MValuation

$0000Last Raised

$175M | 3 yrs agoAbout Thrive Capital

Thrive Capital is a venture capital investment firm with a focus on Internet, software, and technology-enabled companies within the investment sector. The company specializes in providing capital to businesses that operate in these domains, supporting their growth and development. Thrive Capital primarily caters to startups and established companies in the technology and internet sectors. It was founded in 2010 and is based in New York, New York.

Loading...

Loading...

Research containing Thrive Capital

Get data-driven expert analysis from the CB Insights Intelligence Unit.

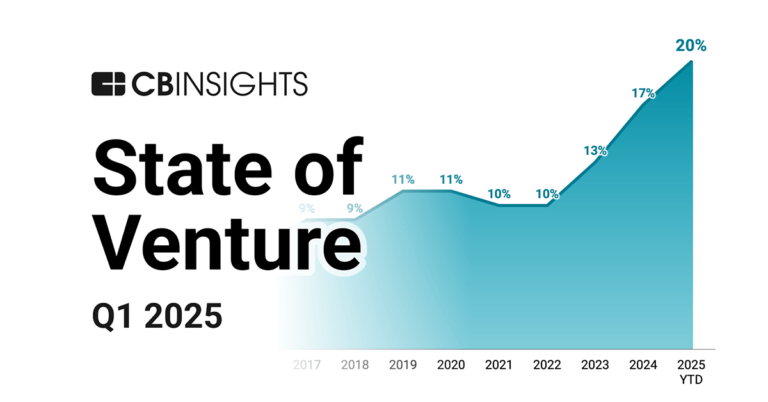

CB Insights Intelligence Analysts have mentioned Thrive Capital in 1 CB Insights research brief, most recently on Apr 3, 2025.

Apr 3, 2025 report

State of Venture Q1’25 ReportLatest Thrive Capital News

Jul 14, 2025

Thung lũng Silicon sẽ tạo ra công ty chưa niêm yết đầu tiên trị giá 1.000 tỷ USD. Hai năm trước, khi Nvidia lần đầu gia nhập câu lạc bộ các công ty có vốn hóa nghìn tỷ USD, nhiều nhà đầu tư đã lo ngại rằng cổ phiếu của hãng đang trở nên quá đắt. Tuy nhiên, những ai mua cổ phiếu của nhà sản xuất chip trí tuệ nhân tạo (AI) này vào thời điểm đó đến nay đã tăng gấp bốn lần khoản đầu tư của mình. Vào ngày 9/7 vừa qua, Nvidia thậm chí đã trở thành công ty đầu tiên trong lịch sử đạt mức định giá 4 nghìn tỷ USD. Lợi nhuận khổng lồ mà các nhà đầu tư gặt hái được từ các ông lớn công nghệ niêm yết trong những năm gần đây đã khiến giới đầu tư mạo hiểm (VC) tại Thung lũng Silicon phải ghen tị. Không chỉ riêng Nvidia – ví dụ như CoreWeave, một nhà cung cấp dịch vụ điện toán đám mây, đã tăng giá trị thị trường hơn 300% kể từ khi niêm yết vào tháng 3. Với nguồn tiền dồi dào và được tiếp sức bởi làn sóng AI, nhiều quỹ đầu tư mạo hiểm giờ đây đang giữ lại các startup triển vọng lâu hơn, hy vọng đưa định giá của họ lên “tầng bình lưu”. Một số người thậm chí cho rằng không phải là "liệu có", mà là "khi nào" Thung lũng Silicon sẽ tạo ra công ty chưa niêm yết đầu tiên trị giá 1 nghìn tỷ USD. Cuộc đua này đang làm thay đổi cách hoạt động của ngành đầu tư mạo hiểm - và khiến ngành vốn đã rủi ro nay càng trở nên bấp bênh hơn. Chỉ mới năm 2023, ngành VC còn đang rơi vào khủng hoảng. Có tới 344 kỳ lân (các công ty chưa niêm yết được định giá trên 1 tỷ USD) được sinh ra tại Mỹ trong năm 2021 giữa cơn sốt gọi vốn thời đại dịch. Nhưng hai năm sau, con số đó chỉ còn 45, khi lãi suất cao đã kéo ngành này trở lại mặt đất. Nhiều định giá được tạo ra trong thời kỳ bùng nổ đó trở nên hão huyền như chính tên gọi "kỳ lân" của chúng. Những “kỳ lân xác sống” – các công ty mà định giá thực tế hiện nay sẽ thấp hơn rất nhiều nếu điều chỉnh lại – vẫn đang ám ảnh cảnh quan khởi nghiệp Thung lũng Silicon. Tuy nhiên, AI tạo sinh đã khiến Thung lũng Silicon rơi vào cơn cuồng nhiệt mới, có phần điên rồ hơn cả lần trước. Theo dữ liệu từ PitchBook, gần 2/3 số tiền VC rót vào Mỹ trong nửa đầu năm nay được dồn vào các công ty AI. Các "kỳ lân" giờ đây đã nhường chỗ cho "decacorn" (trên 10 tỷ USD) và "hectocorn" (trên 100 tỷ USD). OpenAI, “cha đẻ” của ChatGPT, hiện được định giá khoảng 300 tỷ USD. Theo tính toán của Coatue (một công ty quản lý đầu tư), hiện có hơn 1.300 tỷ USD giá trị nằm trong các công ty tư nhân được định giá từ 50 tỷ USD trở lên – hơn gấp đôi so với hai năm trước. Các định giá cao ngất này một phần đến từ nguồn vốn dồi dào. Năm ngoái, tài sản được quản lý bởi các quỹ VC của Mỹ đã tiệm cận 1.300 tỷ USD, hơn gấp ba lần so với năm 2015. Số tiền dư thừa từ làn sóng gọi vốn thời đại dịch hiện đang nhanh chóng chuyển hướng sang các startup AI. Các nhà đầu tư nước ngoài mới, chẳng hạn như quỹ tài sản quốc gia Trung Đông, đang rót tiền mặt ào ạt vào các quỹ VC, bù đắp cho sự rút lui của các quỹ hưu trí và quỹ tài trợ giáo dục. Các quỹ VC cũng đang phân bổ tỷ trọng lớn hơn trong dòng tiền ngày càng mở rộng của mình cho các startup đã trưởng thành, thay vì các công ty mới thành lập. Trong nửa đầu năm 2025, các startup trưởng thành chiếm 78% tổng giá trị các thương vụ VC, tăng từ 59% cùng kỳ năm trước. Một dấu hiệu tiêu biểu cho thời đại này: SoftBank, một nhà đầu tư công nghệ Nhật Bản, đang chi tiêu vượt cả tiêu chuẩn phóng khoáng thường thấy. CEO Masayoshi Son tuyên bố sẽ rót 32 tỷ USD vào OpenAI trước cuối năm nay – nhiều hơn bất kỳ đợt IPO nào từng thực hiện. Việc các startup ở lại thị trường tư nhân lâu hơn một phần đến từ sở thích của các nhà sáng lập, những người muốn tránh sự nhàm chán – và soi xét – từ việc niêm yết công khai. Nhưng nếu trước đây các quỹ VC thường thúc đẩy startup IPO, thì giờ họ lại không vội, vì muốn giữ lại nhiều hơn phần tăng trưởng định giá khi công ty lớn mạnh. Nhưng vấn đề lớn nhất của việc kéo dài thời gian đầu tư là: Thanh khoản. Theo truyền thống, các quỹ VC phải thoái vốn sau vài năm để hoàn vốn cho nhà đầu tư. Ngay cả trước làn sóng AI mới, giới tài chính Thung lũng Silicon đã thử nghiệm mô hình mới để nắm giữ startup lâu hơn — giờ đây những nỗ lực đó đang được đẩy mạnh hết cỡ. Một cách là thông qua các đợt chào bán thứ cấp, cho phép VC đời đầu và nhân viên được trả bằng cổ phiếu bán cổ phần mà không cần IPO hoặc gọi vốn vòng mới. Theo PitchBook, giá trị các thương vụ loại này đạt 60 tỷ USD trong quý I/2025, tăng từ 50 tỷ USD quý IV/2024. Tuy nhiên, mức thanh khoản này vẫn quá nhỏ so với thị trường chứng khoán, nơi mỗi ngày trung bình 26 tỷ USD cổ phiếu Nvidia được giao dịch. Một giải pháp khác là nguồn vốn vĩnh viễn. Quỹ VC lâu đời Sequoia Capital đã tuyên bố quỹ 10 năm truyền thống là “lỗi thời” từ năm 2021, và thay thế bằng Sequoia Capital Fund, kết hợp giữa đầu tư vào startup tư nhân và cả cổ phiếu niêm yết. Các VC khác như Lightspeed Venture Partners đang sử dụng quỹ tiếp nối (continuation funds) để tiếp tục nắm giữ các startup bằng vốn mới. Tất cả điều này đang làm thay đổi bản chất ngành VC. Các “ông lớn” như Andreessen Horowitz, Sequoia, Lightspeed và General Catalyst đã phình to về quy mô. Họ giờ quản lý hàng chục tỷ USD, với đội ngũ đông đảo chuyên “săn” thương vụ. Cùng lúc, một nhóm nhỏ các công ty VC trẻ hơn, như Thrive Capital của Josh Kushner và Greenoaks của Neil Mehta, đang cạnh tranh bằng cách tiếp cận khác. Họ gọi vốn lớn, nhưng chỉ đầu tư vào một số ít công ty, với đội ngũ nhỏ nhưng sẵn sàng chi những khoản lớn ngang ngửa các ông lớn VC. Vince Hankes từ Thrive (đã đầu tư hơn 1 tỷ USD vào OpenAI) tin rằng ngay trong danh mục nhỏ của họ có thể có nhiều hơn một công ty sẽ đạt giá trị 1.000 tỷ USD trong tương lai. Thrive cũng đang thử nghiệm mô hình như private equity, bằng cách mua lại và hợp nhất các công ty truyền thống trong lĩnh vực như dịch vụ CNTT, rồi tái cấu trúc và “bơm” AI vào. Dẫu vậy, việc liên tục viết các chi phiếu ngày càng lớn cho các công ty chưa có lợi nhuận, và giữ chúng lại với hy vọng “rồi sẽ có”, làm tăng nguy cơ thua lỗ khổng lồ. Các định giá trên trời mà loạt startup “hot” hiện nay đang hưởng có thể cũng sẽ “xịt hơi” như các “kỳ lân xác sống” vài năm trước. Một cơn hạn hán đầu tư có thể sẽ xảy ra. Nhưng với viễn cảnh phần thưởng nghìn tỷ USD, thật khó để giới đầu tư… nói không với ví tiền. Theo: The Economist

Thrive Capital Frequently Asked Questions (FAQ)

When was Thrive Capital founded?

Thrive Capital was founded in 2010.

Where is Thrive Capital's headquarters?

Thrive Capital's headquarters is located at 295 Lafayette Street, New York.

What is Thrive Capital's latest funding round?

Thrive Capital's latest funding round is Angel.

How much did Thrive Capital raise?

Thrive Capital raised a total of $175M.

Who are the investors of Thrive Capital?

Investors of Thrive Capital include Mukesh Ambani, Xavier Niel, Henry Kravis, Jorge Paulo Lemann, Robert Iger and 3 more.

Who are Thrive Capital's competitors?

Competitors of Thrive Capital include Upload Ventures, 3M Ventures, bp Ventures, Canapi, Composite Ventures and 7 more.

Loading...

Compare Thrive Capital to Competitors

Redpoint Ventures operates as a venture capital firm. The company invests in startups at various stages, including seed, early, and growth phases, to create new markets and redefine existing ones. The firm's main customers are startups across various sectors of the economy. It was founded in 1999 and is based in San Francisco, California.

Accel is a venture capital firm that invests in and partners with teams from the inception of private companies through their growth phases, primarily in the technology sector. Accel was formerly known as Accel Partners. It was founded in 1983 and is based in Palo Alto, California.

Sequoia Capital is a venture capital firm that focuses on supporting startups from inception to initial-public offering (IPO) within sectors. They provide investment funding and strategic support to help companies grow and succeed. Sequoia Capital primarily serves technology-driven sectors and businesses aiming to become market leaders. It was founded in 1972 and is based in Menlo Park, California.

QED Investors is a boutique venture capital firm. It invests in early-stage startups. It primarily invests in financial services firms in the US, UK, and Latin America. The company was founded in 2008 and is based in Alexandria, Virginia.

MetaVC Partners is a venture capital firm that invests in startups across various sectors. The company focuses on entrepreneurs who develop technologies utilizing advanced materials, such as metamaterials, to address challenges in imaging, sensors, energy, sustainability, communications, and computer processing. MetaVC Partners serves the technology and materials sectors. It was founded in 2020 and is based in San Francisco, California.

Lightspeed Venture Partners operates as an early-stage venture capital firm. It focuses on accelerating disruptive innovations and trends in the enterprise and consumer sectors. It was founded in 2000 and is based in Menlo Park, California.

Loading...